Le Service de l'Administration fiscale (SAT) nous a récemment fait part de son projet de modernisation des CFDI pour 2022, qui prévoit des modifications concernant l'émission des CDFI (il s'agira désormais de la version 4.0) :

Ces modifications sont les suivantes :

✓ Code postal de l'adresse fiscale du destinataire du CFDI. (Obligatoire)

✓ Nom ou raison sociale du bénéficiaire du CFDI. (Obligatoire)

✓ Régime fiscal du destinataire. (Obligatoire)

✓ De nouveaux éléments sont inclus à des fins d'exportation

✓ Concernant le concept, un élément est ajouté pour indiquer s'il est taxable ou non.

✓ Ajustements des règles de validation.

✓ Ajout d'un élément nouveau qui a un impact sur les factures globales / récapitulatives (impact direct sur les portails de tickets et les solutions de facturation POS).

✓ Les justificatifs liés, la structure est modifiée pour donner la possibilité d'indiquer plus d'un type de relation à un CFDI.

Conformément à la proposition de réforme 2022, la note de crédit pour l'annulation d'une facture ne sera pas considérée comme déductible. Lorsqu'une facture doit être annulée, la procédure prévue aux règles 2.7.1.38 et 2.7.1.39 RMF (procédure d'annulation) doit être suivie.

Elle ne peut être délivrée que dans les cas suivants ;

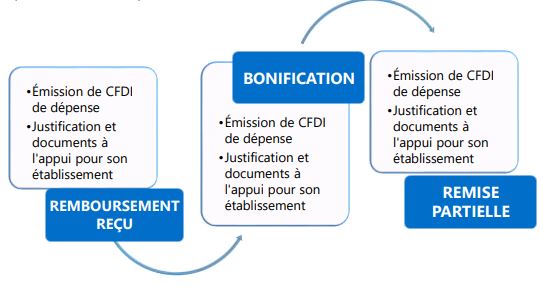

*Il est recommandé de mettre en œuvre des contrôles afin de conserver un enregistrement correct de chaque support pour chaque note de crédit (CFDI de dépenses) émise.

Mise à jour des activités et obligations mentionnées dans le CFDI, en cas de divergence.

Lorsqu'il existe une divergence entre la description des biens, marchandises, services ou usages ou jouissances indiqués dans le justificatif fiscal numérique et l'activité économique enregistrée par le contribuable aux termes des dispositions de l'article 27, section B, soussection II du présent Code, l'Administration fiscale actualisera les activités économiques et

les obligations dudit contribuable au régime fiscal correspondant.

Les contribuables qui ne sont pas conformes concernant cette actualisation pourront effectuer la procédure de clarification établie par le Service de l'Administration fiscale au moyen de règles générales.

*Il est recommandé de choisir le code du catalogue de produits et services SAT en fonction de l'activité économique déclarée.

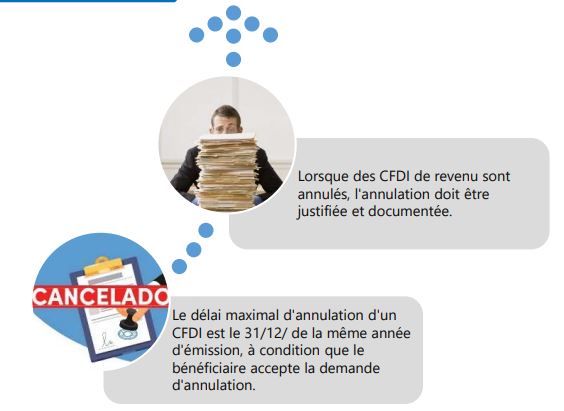

Modifications du service d'Annulation

Les CFDI ne peuvent être annulés que pendant l'année fiscale au cours de laquelle ils ont été émis et à condition que la personne en faveur de laquelle ils ont été émis accepte leur annulation. Le Service de l'Administration Fiscale, à travers des règles générales, établira que lors de l'annulation des justificatifs fiscaux numériques par Internet qui concernent les revenus, la raison de cette annulation doit être justifiée et appuyée par une documentation, qui peut être vérifiée par les autorités fiscales.

Les changements suivants sont prévus;

✓ Ajout du motif de l'annulation (4 possibilités) et pour le 01, il faut indiquer le folio fiscal qui remplace le justificatif annulé, ce qui est le cas pour ceux qui sont liés.

✓ Ajustement dans les codes de réponse du service.

✓ Seules les factures ayant moins de 24 heures d'émission et dont le montant est

inférieur à $1,000 pesos pourront être annulées sans l'autorisation du client.

✓ Validations pour limiter l'annulation des factures sur l'année fiscale au cours de laquelle elles ont été émises.

✓ Annulation des factures globales émises par les contribuables sous le régime simplifié de confiance (RESICO).

* Concernant les infractions et amendes liées à l'annulation des CFDI, il est proposé d'ajouter une section XLVI à l'article 81 du Code, pour établir comme infraction l'annulation des justificatifs fiscaux après le délai établi. En vertu de ce qui précède, il est proposé d'ajouter une section XLII à l'article 82 du Code, pour établir l'amende applicable à l'annulation des justificatifs fiscaux numériques via Internet après le délai établi.

Un champ est ajouté pour indiquer le total des paiements provenant des "nodos" de Paiement.

✓ Un élément est ajouté pour indiquer si le paiement est imposable ou non imposable.

✓ Le taux de change DR est renommé Équivalence DR.

✓ Le champ du mode de paiement DR est supprimé.

✓ Les champs suivants sont obligatoires :

• Numéro de partialité

• Montant du solde précédent

• Montant du solde absolu

✓ Un nouvel élément est ajouté pour les impôts, qui comprend le détail des Transferts et des Retenues.

✓ Des ajustements sont apportés aux règles de validation et aux catalogues.